Guía Legal: Todo lo que necesitas saber sobre las Participaciones en el ámbito jurídico

En esta Guía Legal te explicaremos todo lo que necesitas saber sobre las participaciones en el ámbito jurídico. Desde su definición y tipos, hasta cómo se pueden adquirir y transmitir. Además, te informaremos sobre las obligaciones y derechos que conllevan las participaciones, así como su tratamiento fiscal. Si necesitas asesoramiento legal en este tema, no dudes en contactar con nuestros abogados especializados en derecho societario.

¿Qué son las participaciones?

Las participaciones son títulos que representan una parte alícuota del capital social de una sociedad. Es decir, son una forma de propiedad de una empresa. Las participaciones se emiten en sociedades limitadas (SL) y sociedades anónimas (SA), y su titular se convierte en socio de la empresa.

Tipos de participaciones

Existen dos tipos de participaciones: las participaciones sociales en las SL y las acciones en las SA. Las participaciones sociales tienen un valor nominal fijo y no se pueden cotizar en bolsa, mientras que las acciones tienen un valor nominal variable y se pueden cotizar en bolsa.

¿Cómo se adquieren y transmiten las participaciones?

Las participaciones se pueden adquirir inicialmente en el momento de la constitución de la sociedad o posteriormente a través de una transmisión. La transmisión puede ser inter vivos (entre vivos) o mortis causa (por causa de muerte).

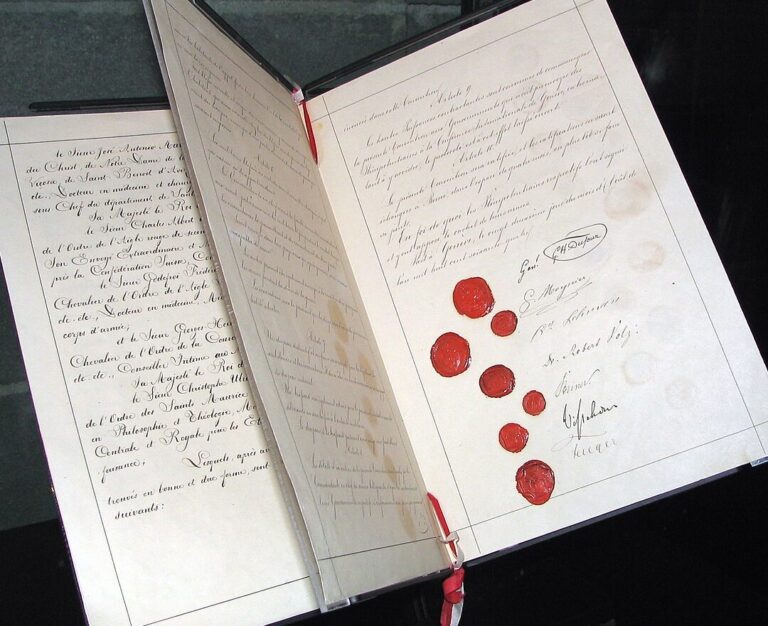

La transmisión de las participaciones debe realizarse a través de un documento privado o público, según lo establecido en los estatutos de la sociedad. Además, en el caso de las sociedades limitadas, el acuerdo de transmisión debe ser aprobado por la junta de socios y el adquirente debe ser aceptado como socio por la sociedad.

Obligaciones y derechos de los titulares de participaciones

Los titulares de participaciones tienen derecho a participar en las decisiones de la sociedad y a recibir una parte proporcional de los beneficios. Además, tienen la obligación de contribuir al capital social de la sociedad y responder ante las deudas sociales en caso de liquidación.

En el caso de las sociedades limitadas, los titulares de participaciones no pueden ceder sus participaciones sin el consentimiento de la mayoría de socios y tienen el derecho preferente de adquisición en caso de venta de participaciones por otro socio.

Tratamiento fiscal de las participaciones

Las participaciones están sujetas al Impuesto sobre la Renta de las Personas Físicas (IRPF) en el caso de los titulares personas físicas, y al Impuesto sobre Sociedades (IS) en el caso de los titulares personas jurídicas. Además, la transmisión de las participaciones puede estar sujeta al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD) o al Impuesto sobre Sucesiones y Donaciones (ISD), dependiendo del tipo de transmisión.

Preguntas frecuentes

¿Qué diferencia hay entre una participación social y una acción?

La principal diferencia entre una participación social y una acción es que la primera se emite en las sociedades limitadas y la segunda en las sociedades anónimas. Además, las participaciones tienen un valor nominal fijo y no se pueden cotizar en bolsa, mientras que las acciones tienen un valor nominal variable y se pueden cotizar en bolsa.

¿Cómo se puede transmitir una participación?

Las participaciones se pueden transmitir a través de un documento privado o público, según lo establecido en los estatutos de la sociedad. Además, en el caso de las sociedades limitadas, el acuerdo de transmisión debe ser aprobado por la junta de socios y el adquirente debe ser aceptado como socio por la sociedad.

¿Cuáles son las obligaciones de los titulares de participaciones?

Los titulares de participaciones tienen la obligación de contribuir al capital social de la sociedad y responder ante las deudas sociales en caso de liquidación. Además, en el caso de las sociedades limitadas, los titulares de participaciones no pueden ceder sus participaciones sin el consentimiento de la mayoría de socios y tienen el derecho preferente de adquisición en caso de venta de participaciones por otro socio.

¿Cómo se trata fiscalmente la transmisión de participaciones?

La transmisión de las participaciones puede estar sujeta al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD) o al Impuesto sobre Sucesiones y Donaciones (ISD), dependiendo del tipo de transmisión. Además, las participaciones están sujetas al Impuesto sobre la Renta de las Personas Físicas (IRPF) en el caso de los titulares personas físicas, y al Impuesto sobre Sociedades (IS) en el caso de los titulares personas jurídicas.

Gobierno Abierto: Comprendiendo los Principios Fundamentales – Tema 6 en PDF

En el ámbito jurídico, el concepto de Gobierno Abierto se ha convertido en una tendencia en los últimos años. En el Tema 6 en PDF «Gobierno Abierto: Comprendiendo los Principios Fundamentales», se profundiza en los aspectos esenciales que componen este modelo de gestión pública.

El Gobierno Abierto se basa en la transparencia, la participación ciudadana y la colaboración entre las instituciones públicas y la sociedad civil. Su objetivo es promover la rendición de cuentas y la confianza en la gestión pública.

Entre los principales principios del Gobierno Abierto destacan la transparencia, la participación y la colaboración. La transparencia implica la publicación de información relevante y accesible a la ciudadanía. Por su parte, la participación ciudadana busca involucrar a la sociedad civil en la toma de decisiones públicas. Finalmente, la colaboración entre las instituciones públicas y la sociedad civil busca fomentar la cooperación y el trabajo en equipo.

El Gobierno Abierto implica cambios en la cultura y en la forma de trabajar de las instituciones públicas. Para ello, es necesario establecer medidas y herramientas que permitan la implementación de estos principios. Entre ellas se encuentran la creación de portales de transparencia, la consulta pública previa a la toma de decisiones y la colaboración con organizaciones de la sociedad civil.

Comunidad de bienes: Responsabilidades legales que debes conocer

Comunidad de bienes: Responsabilidades legales que debes conocer

Una comunidad de bienes se refiere a una forma de organización empresarial en la que dos o más personas se unen para poseer y administrar conjuntamente un negocio. Esta forma de organización puede ser ventajosa para algunos tipos de empresas, pero es importante destacar que también conlleva ciertas responsabilidades legales que deben ser consideradas antes de decidirse por esta opción.

Una de las responsabilidades más importantes que deben considerarse al formar una comunidad de bienes es la responsabilidad solidaria e ilimitada de los socios. Esto significa que cada uno de los socios es responsable personalmente por todas las deudas y obligaciones que la empresa contraiga, incluso si la deuda fue contraída por otro socio. Es importante tener esto en cuenta antes de formar una comunidad de bienes, ya que esto puede tener consecuencias graves en caso de que el negocio no tenga éxito.

Otra responsabilidad importante es la necesidad de mantener una contabilidad y registro de todas las transacciones financieras de la empresa. Esto es necesario para cumplir con las obligaciones fiscales y contables, y también para mantener una buena gestión empresarial. Los socios tienen la responsabilidad de asegurarse de que se mantengan registros precisos y actualizados de todas las transacciones financieras.

Además, los socios de la comunidad de bienes tienen la responsabilidad de contribuir con los recursos necesarios para el funcionamiento del negocio. Esto incluye no solo el capital inicial que se requiere para establecer la empresa, sino también cualquier otro recurso que se necesite para mantenerla en funcionamiento. Los socios tienen la responsabilidad de asegurarse de que la empresa tenga los recursos necesarios para operar de manera efectiva.

Comunidad de bienes: ¿Tiene personalidad jurídica?

Comunidad de bienes: ¿Tiene personalidad jurídica?

Dentro del ámbito jurídico, una comunidad de bienes se refiere a la unión de dos o más personas que deciden poner en común sus bienes o recursos para un fin determinado. A diferencia de otras formas de asociación, la comunidad de bienes no tiene personalidad jurídica, es decir, no puede actuar como sujeto de derechos y obligaciones en el tráfico jurídico.

Esto significa que, en caso de que se produzca algún conflicto o controversia, los miembros de la comunidad de bienes deberán responder con sus propios bienes y patrimonio personal, y no como entidad jurídica independiente.

Es importante tener en cuenta que, aunque la comunidad de bienes no tiene personalidad jurídica, ello no implica que carezca de cierta regulación legal. Por el contrario, existen normas específicas que regulan la creación, funcionamiento y disolución de estas comunidades, así como las responsabilidades y obligaciones de sus miembros.

Si estás pensando en formar una comunidad de bienes, es recomendable que busques asesoramiento legal para conocer las implicaciones y responsabilidades que conlleva esta forma de asociación. Recuerda que, aunque no tenga personalidad jurídica, la comunidad de bienes puede ser una herramienta útil para la consecución de objetivos comunes.

¡Gracias por leer nuestro artículo sobre «Guía Legal: Todo lo que necesitas saber sobre las Participaciones en el ámbito jurídico»! Si tienes alguna duda o pregunta sobre este tema, no dudes en dejar tu comentario en la sección correspondiente. Además, te invitamos a explorar otras publicaciones interesantes en nuestra página web de abogados «Guía Legal», donde encontrarás información valiosa y actualizada sobre diversos temas jurídicos. ¡Gracias por visitarnos y esperamos verte pronto en nuestra comunidad legal!